2023年全球加密货币征税政策排名与分析

- By 数字货币钱包

- 2025-07-07 09:53:39

随着加密货币的快速发展,越来越多的国家开始关注如何对这类资产进行征税。不同国家的税收政策差异巨大,有些国家对加密货币交易不征税,有些则对其进行高额的课税。本文将对2023年各国的加密货币征税政策进行排名和分析,并探讨这一政策对加密货币市场及投资者的影响。

加密货币征税政策概述

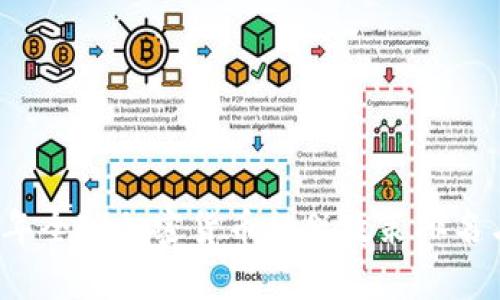

加密货币的迅速崛起引起了各国政府的关注,虽然加密货币本质上是一种去中心化的资产,但为了维护经济秩序和征得财政收入,各国纷纷出台了相关的税收政策。一般而言,加密货币的征税可以分为以下几种类型:

- 资本利得税:许多国家将加密货币视为资本资产,交易中的盈利部分需要缴纳资本利得税。在这类国家中,持有加密货币期间的价格波动会对个人或企业的税收产生直接影响。

- 收入税:一些国家将加密货币的增值视作收入,因而会对其征收个人或企业所得税。这一类税收往往适用于那些使用加密货币进行支付或交易的行为。

- 增值税(VAT):在某些国家,加密货币被视作一种商品,因此在交易时会被征收增值税。

- 矿业收益税:一些国家对加密货币的挖矿活动征收税费,包括挖矿所得的收入税。

不同国家根据自身的经济环境、技术发展和法律框架来制定相关税收政策,这使得全球加密货币的税务环境各不相同。

2023年加密货币征税政策排名

以下是一些主要国家和地区在加密货币征税方面的排名总结:

- 无干预国家:一些国家如澳门、巴哈马等对加密货币交易几乎不征税,吸引了大量投资者和交易平台入驻。

- 低税率国家:新加坡和香港以相对低的税率吸引了很多加密货币企业和投资者。新加坡对个人加密资产的交易课税只有0%至15%的综合税率。

- 适度征税国家:德国和日本等国家对加密货币征收合理的资本利得税,通常在15%—30%之间。

- 高税率国家:美国和法国的资本利得税率较高,通常在37%及以上,不利于吸引加密货币企业。

加密货币征税的影响因素

额度和征税类型的差异会对投资者的策略和行为产生影响。以下几个方面是影响加密货币征税政策的关键因素:

- 经济环境:国家的经济状况、财政政策会直接影响其对加密货币的征税。这类资产在对国民经济的贡献度和潜在风险评估中会成为重要考虑因素。

- 技术发展:技术的进步使得某些国家对加密货币的监管更加灵活,这可能导致税收政策更加人性化,有利于发展相关产业。

- 法律框架:各国关于数位资产的法律规定和投资者保护措施会影响税收政策的制定和执行。

加密货币征税问题的探讨

为了更加深入地了解加密货币征税的各个方面,以下是四个相关问题的讨论:

1. 加密货币的征税对投资者行为有何影响?

加密货币的征税政策往往会直接影响投资者的交易行为和策略。如果一个国家对加密货币交易实施高额的资本利得税,投资者可能会选择减少交易频率。这类税收政策将直接加大投资风险与成本,投资者可能更倾向于长期持有而不是频繁交易。

由于必须为每次交易记录并计算税收,投资者在进行交易时还需要投入额外的时间和精力来了解如何计算资本利得,这无疑增加了交易的复杂性。此外,较高的税率还可能导致投资者选择去税务负担较轻的国家进行交易,影响国家的经济活力和税收收入。

相反,若某国鼓励加密货币交易的税收政策,投资者可能会更积极地参与市场。这将吸引更多的资金流入与外部投资,推动加密货币市场的成长。从某种程度上说,加密货币的征税政策可以被视作国家对该行业支持的强烈信号。

2. 各国对加密货币征税政策的法律依据是什么?

世界各国关于加密货币的法律框架各不相同,有些国家可能缺乏系统的法律依据,而一般而言,税务机关通常会依赖于以下几方面的法律依据制定和实施税收政策:

- 国家税法:每个国家都有其特定的税法,根据现有法律规范来界定加密货币的资产性质及税务处理方式。

- 财税法规:参与加密货币交易和投资的财务法规同样对相关的税收政策施加影响,影响哪些交易行为需要缴纳税款。

- 反洗钱法(AML): 現今各国对加密货币的反洗钱法规也可能影响其税收政策,以冲突风险评估标准来确定需要征税的交易。

在某些国家,如美国,国税局 (IRS) 在其内部规定中对此类数字资产的处理进行了详细说明,这是个人和企业进行税务申报时的重要法律依据。而在一些其他国家,税收政策还可能依赖于针对数字资产特定的法律解释,这种情况使得税收政策对于不同国家的投资者来说常常充满挑战与不确定性。

3. 加密货币市场的发展对征税政策有何影响?

加密货币市场的迅猛发展必然会对现行的征税政策产生影响。在全球范围内,许多国家都感受到了加密货币在经济活动中日益增强的影响力,税务机制也相应进行调整以应对这一新兴市场的特点。

传统的税务模型常常难以有效应对加密货币这样快速变化的市场,国家可能需要根据市场现状定期进行政策评估。在一些国家,尤其是那些经济基础较薄弱的国家,政策制定者往往会倾向于采取宽松的税收政策,以鼓励这一新兴产业的蓬勃发展。

当然,也有些国家由于对加密货币存在一定警惕性,可能会选择进行更严格的监管和征税政策。这些国家的税务主管机构将面临挑战,需要快速建立有效且富有弹性的政策框架,以便能够快速适应市场变化。

总之,加密货币市场的发展加速了各国在税收体制上的改革,推动了许多国家开始重新评估如何制定与执行加密货币的税收政策。

4. 加密货币的去中心化特性如何影响税务征收?

去中心化是加密货币的一大特性,使得资产的转移不依赖于中央机构。然而,这一特性同时也给税务征收带来了挑战。由于交易信息的匿名性和去中心化的特点,传统的税务征收模式常常难以有效地追踪交易,从而导致税基的缺失。

在某些情况下,税务机构可能会面临信息不对称的困境,无法有效获取所有投资者的交易数据。在这方面,技术的进步(如区块链分析技术)可能会帮助税务机构更好地了解和分析交易行为。

总之,去中心化特性在为用户提供匿名性和安全性的同时,也使得税务征收工作更加复杂化。在这种背景下,国家需要在鼓励创新与加强监管之间找到平衡,以便更好地实施税收政策。

总结

加密货币的征税政策在全球范围内展示了多样性,各国在其设计与实施上反映了不同的经济、技术与法律环境。投资者在进行加密货币交易时需要仔细考虑所处国家的税收政策,以便做出理性的投资决策。随着加密货币市场的不断发展,税务机关也将在更大依赖技术手段的基础上探索如何更有效地实施税收政策。